מדריך זה מציג לכם מידע בדבר ההקלות המגיעות לכם במסגרת תיאום המס והאפשרויות השונות לעריכת תיאום מס.

הקלות במס ותיאום מס

אם אתם זכאים על פי החוק להקלות במס, תוכלו לבקש אותן ממעסיקיכם, מפקיד השומה או ממייצג (המורשה לערוך תיאום מס במערכת המייצגים).

דוגמאות להקלות במס

נקודות זיכוי עבור ילדים, עולים חדשים, תושבי יישוב המזכה בהנחה במס, ילדים עם מוגבלות, זכאות לתואר אקדמי או לימודי מקצוע, תרומה למוסד ציבורי, חיילים משוחררים, בוגרי שירות לאומי, משפחה חד הורית ואחרים.

תיאום מס

התיאום ייערך במקרים הבאים:

- אם יש לכם הכנסות ממספר משלמים.

- אם אתם זכאים להקלות במס.

לתשומת ליבכם:

- אם יש לכם הכנסות ממספר משלמים ואינכם עורכים תיאום מס, על המעסיק או המשלם שאינו העיקרי, לנכות מס מרבי מהכנסתכם. תיאום המס ימנע תשלום מס עודף במהלך שנת המס.

- שיעור המס הנקבע בתיאום המס אינו סופי.

- חישוב המס הסופי ייקבע רק לאחר הגשת דו"ח שנתי.

כיצד עורכים תיאום מס ומקבלים הקלות במס על ידי המעסיק?

הקלות ותיאום מס על ידי המעסיק

בקשה להקלות ולתיאום מס על ידי המעסיק, תוגש על גבי כרטיס עובד (טופס 101) שממלא כל עובד עם תחילת עבודתו וכן בתחילת כל שנת מס:

- יש למלא את כל הפרטים ולצרף אישורים ומסמכים מאמתים, כמצוין בטופס.

- יש לציין בטופס מהו מקום העבודה העיקרי שלכם, בו ניתנות לכם נקודות הזיכוי ומדרגות המס.

- המעסיק יכול לערוך לכם תיאום מס ובהתאם לכך לנכות את המס משכרכם. הקלות במס יינתנו על ידי המעסיק העיקרי בלבד.

הקלות ותיאום מס באמצעות היישום באינטרנט

- להגשת בקשה לתיאום מס ולהקלות יש להיכנס ליישום תיאום מס ולהזין את כל הנתונים הנדרשים. מתאים לכל סוגי ההכנסות וההקלות, ללא הגבלה על מספר הפעמים בשנה, וללא תקרת הכנסה.

- לקבלת דברי הסבר והנחיות, ניתן להיעזר בהסברים והנחיות המופיעים ביישום.

- לאחר עדכון הנתונים במערכת, ניתן להדפיס, לשמור או להעביר מיד את האישורים על ניכוי מס במקור עבור כל אחד מהמשלמים.

- בחלק מהמקרים תתבקשו לצרף מסמכים, בהתאם לפירוט שיוצג לכם. בקשות אלה תועברנה לטיפול המשרד שיפיק את האישורים תוך 5 ימי עבודה.

הקלות ותיאום מס על ידי פקיד השומה

- להגשת בקשה להקלות במס ולתיאום מס על ידי פקיד השומה, יש למלא את כל הפרטים הנדרשים בטופס בקשה להקלה ולתיאום בחישוב ניכויי המס על ידי פקיד השומה (טופס 116) ולצרף אישורים ומסמכים מאמתים, כמצוין בטופס.

- ניתן להגיש את הבקשה באחת מהדרכים הבאות:

- באמצעות הדואר.

- להגיש בצירוף מעטפה עם שמכם והכתובת אליה אתם מעוניינים שיישלח תיאום המס, בעמדת המודיעין.

- בבקשה לתיאום מס יש לציין את כל מקורות ההכנסה ואת מספר תיק הניכויים של כל מעסיק או משלם ויש לדווח גם על הכנסות מחליפות שכר (כגון: דמי אבטלה וקצבאות מהמוסד לביטוח לאומי החייבות במס).

- פקיד השומה יקבע בהתאם לנתוניכם, את שיעור המס השנתי שיש לנכות מכלל הכנסותיכם.

- האישורים ימתינו לכם ביישום לתיאום מס תוך 5 ימי עבודה, ותוכלו להדפיס אותם

לתשומת ליבכם:

- אם יש לכם תיק במס הכנסה, ייערך תיאום המס במשרד השומה בו מתנהל תיקכם, אחרת – במשרד השומה באזור מגוריכם.

- תיאומי מס בתל אביב – לכלל הלקוחות תושבי תל-אביב שאין להם תיק פעיל ברשות המסים וללקוחות עם תיק פעיל באחד ממשרדי מס הכנסה בתל-אביב, ייערכו במשרדי מס הכנסה תל-אביב 5, קריית הממשלה תל-אביב, דרך מנחם בגין 125, קומה 14.

הקלות ותיאום מס באמצעות מייצג

- מייצג (רואה חשבון או יועץ מס) המורשה לייצג על פי סעיף 236 לפקודת מס הכנסה, הרשום במרשם המייצגים במס הכנסה ומחובר למחשב שירות עיבודים ממוכנים (שע"ם), יכול להגיש עבורכם בקשה להקלה ולתיאום בחישוב ניכויי המס.

- מגישי בקשה לתיאום מס, שאין להם תיק במס הכנסה, יכולים לערוך תיאום מס אצל מייצג, רק אם הכנסותיהם ממשכורת נמוכות מ- 316,536 ₪ בשנת המס 2021.

- תיאומי מס באמצעות מייצג ייערכו רק עבור סוגי ההכנסה הבאים: משכורת, קצבה, שכר דירקטורים, שירותים ונכסים, שכר סופרים, מרצים, אמנים, שירותי משרד, מורי דרך, בוחנים וספורטאים (עצמאים).

- ביישום לתיאום מס תוכלו להסמיך מייצג לערוך תיאום מס עבורכם, בהתאם לכללים ולמפורט ביישום.

מסמכים שיש לצרף לבקשה להקלה ולתיאום מס

לפניכם דוגמאות למסמכים מאמתים, שיתכן ותתבקשו לצרף לבקשה להקלה ולתיאום מס מקוון. כמו כן, בבקשה לתיאום מס במשרד מס הכנסה חייבים לצרפם:

- תצלום תלושי משכורת או קצבה מכל המעסיקים או המשלמים. אם אין בידיכם תלושי משכורת, עליכם לצרף מסמך מהמעסיק המציין את אופן ההעסקה ואת השכר ואת מספר תיק הניכויים של המעסיק.

- אישורים על תשלומים אחרים כגון שכר מרצים, שכר סופרים, אמנים ואחרים.

- אישורים על תשלומי דמי אבטלה, דמי לידה ואחרים.

- תעודת עיוור או אישור פקיד שומה על זכאות לפטור עבור נכות.

- תעודת עולה.

- גמלאים שלא נקבע להם אחוז פטור מהקצבה יצרפו לתלושי הקצבה גם את הודעת מעביד על פרישה מעבודה של עובד (טופס 161) הכוללת אישורים על פיצויים, מענקי פרישה, ימי מחלה, חודשי הסתגלות ואחרים.

מי שהגיע לגיל פרישה בשנת 2012 ואילך מומלץ לערוך "קיבוע זכויות" בהתאם לבקשה שתוגש על גבי טופס 161ד.

- אישור תושבות למתגוררים ביישוב המזכה את תושביו בהנחות במס.

- צילום תעודת הערכה מצה"ל הכוללת את תקופת השירות ותאריך השיחרור או אישור דומה משירות לאומי.

- אישור זכאות לתואר אקדמי או לתעודת מקצוע ובקשה להקלה במס ליחיד הזכאי לתואר אקדמי או תעודת מקצוע.

- קבלות מקוריות על תרומות למוסד ציבורי מאושר.

תוקף אישורי תיאום המס

- אישור למעסיק על תיאום מס תקף לשנה שלמה, כלומר עד ליום 31.12.2023.

- אם במהלך השנה חל שינוי בנתונים ששימשו בסיס להקלה במס או לתיאום המס, יש לערוך תיאום מס חדש.

- רשות המסים מודיעה בתחילת שנה על הארכה של חודשיים לתוקפם של אישורי תיאום מס למשכורת, שהונפקו למעסיקים בשנה קודמת. כלומר, עד לתשלום משכורת פברואר או עד ליום 13.03 לשנה שאחריה, לפי המוקדם.

- אם קיבלתם מרשות המסים הודעה על הארכת תוקף האישורים שבידיכם לשנה נוספת ולא חל שינוי בהכנסותיכם או בנתונים האישיים שלכם, תוכלו להשתמש באישורים שתוקפם הוארך ולהעבירם למעסיקים הרלוונטיים.

לתשומת ליבכם:

- דברי ההסבר המובאים כאן הם כלליים ואין לראות בהם את נוסח החוק.

- המדריך מנוסח בלשון זכר מטעמי נוחות ומתייחס לבני שני המינים.

מקור מידע

- דף זה עודכן לאחרונה בתאריך 01.02.2023

- מקור: רשות המיסים בישראל » מס הכנסה

עוד מדריכים…

- אינסטגרפיה: פעולות חובה לסיום שנת הכספים 2025

- דוח שנתי לעצמאים (טופס 1301) – איך מגישים בלי טעויות?

- מדריך מיצוי זכויות לקראת סוף השנה האזרחית 2025

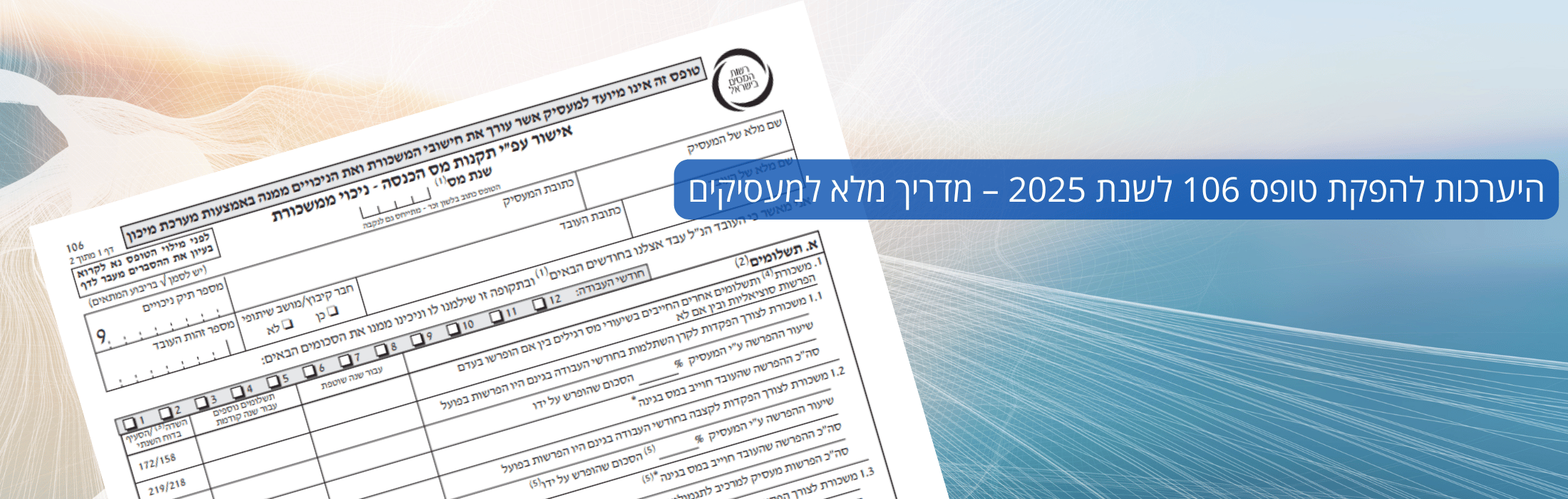

- היערכות להפקת טופס 106 לשנת 2025 – מדריך מלא למעסיקים

- החזרי מס לעובדים – מתי מגיע, איך מגישים ומה חשוב לצרף

- מדריך מיצוי זכויות לקראת סוף השנה האזרחית 2025

- מדריך פרישה מעבודה

- תיק שכר תקין: רשימת תיוג לבקרה עצמית למעסיקים

- מדריך מקיף למענק עבודה לשנת המס 2024

- כיצד לבחור קורס ייעוץ מס המתאים לך

- הכנה למבחני לשכת רואי החשבון: טיפים והמלצות