פרישה ומענק פרישה

פרישה היא ניתוק מוחלט וסופי של יחסי עובד-מעסיק בשל אחת מהסיבות הבאות:

חוק פיצויי פיטורים קובע את הזכאות לפיצויי פיטורים (או כפי שמרבית האנשים מכנים "פיצויים") וגובה הפיצוי לו זכאי העובד באירוע פרישה. אולם ייתכן שהעובד זכאי לסכומים נוספים מכוח הסכם העבודה או הסכם קיבוצי.

כל התשלומים להם זכאי העובד בפרישתו מכונים "מענק פרישה".

כל תשלום הנובע מהפרישה לרבות פדיון ימי מחלה, מענק הסתגלות, מענק שנים עודפות ופיצוי בגין אי הודעה מוקדמת נחשב מענק פרישה. יודגש, כי תשלומים בגין פדיון ימי חופשה ואי תחרות, אינם באים בגדר מענק פרישה.

מענק הפרישה ישולם ע"י אחד או יותר מהמשלמים הבאים:

- המעסיק או משלם אחר מטעמו

- קופת גמל אישית – מרכיב הפיצויים בקופת גמל

- קופה מרכזית לפיצויים

טופס 161

במועד הפרישה המעסיק ידווח על מענקי הפרישה והזכויות שנצברו לעובד בגין תקופת העבודה אצלו באמצעות טופס 161 – הודעה על פרישה מעבודה.

המעסיק חייב למלא את הטופס בעת פרישתו המוחלטת והסופית של העובד, כאשר לעובד הפורש נצברו סכומים וזכויות בגין תקופת עבודתו אצל המעסיק ממנו פרש וזאת, בין אם הכספים משולמים על ידי המעסיק במישרין ובין אם באמצעות קופות גמל. הטופס בנוי משלושה חלקים עיקריים כמפורט להלן:

חלק א' – הודעת מעסיק: בחלק זה המעסיק ידווח על כל הפרטים ביחס לפרישת העובד כגון תקופת העבודה, תקופות עבודה לא רציפות, משכורת, מענקי הפרישה שהועמדו לרשות העובד. לאחר שהמעסיק מילא את חלק א' עליו למסור את הטופס לעובד שפרש.

חלק ב' – הודעת עובד: בחלק זה נדרש העובד למלא את בקשותיו ביחס למענקי הפרישה שהועמדו לרשותו ובנוסף, נדרשות הצהרות, המשליכות על אירוע הפרישה. לאחר שהעובד מילא את חלק ב' עליו למסור את הטופס למעסיק.

חלק ג' – חישוב המעסיק והנחיות לקופות הגמל: בחלק זה ובכפוף לתנאים המפורטים בו, המעסיק ינחה את קופות הגמל בנוגע לאפיון הכספים וניכוי המס. לאחר שהמעסיק ימלא את חלק ג', עליו למסור את הטופס לפקיד השומה וכן לעובד, לשאיריו, או למי מטעמם. במקרים בהם לא מתקיימים התנאים המפורטים בטופס, על המעסיק להפנות את העובד לפקיד השומה לשם קבלת הנחיות ביחס לסכומים המדווחים בטופס.

שימו לב: במקרים בהם ניתנו על ידי המעסיק הנחיות לקופות הגמל, באחריות העובד למסור את הטופס לקופות הגמל.

מקרים שבהם עובד אינו נדרש במילוי חלק ב' בטופס 161

העובד לא חייב למלא את חלק ב' וזאת בהתקיימותם של שני תנאים:

א. במקרה בו מענקי הפרישה הופקדו בקופת גמל לקצבה (ראה בחלק א.9 קוד משלם – 6) וסך הסכומים שהופקדו אינו עולה על התקרה הנקובה בסעיף 9(7א)(ז1) לפקודה (להלן: "רצף קצבה ברירת מחדל").

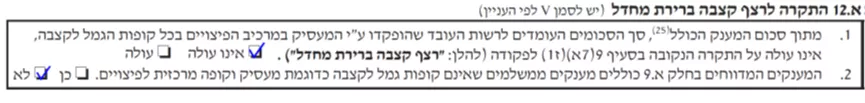

בחלק א.12 – סעיף 1, נדרש המעסיק לציין זאת. כאשר המעסיק סימן "אינו עולה", המשמעות שסך הסכומים שהועמדו לרשות העובד בקופת גמל לקצבה אינו עולה על תקרת רצף קצבה ברירת מחדל.

ב. לא עומדים לרשות העובד מענקים ממשלמים שאינם קופת גמל לקצבה.

בחלק א.12 – סעיף 2, נדרש המעסיק לציין זאת. כאשר המעסיק סימן "לא", המשמעות שלא עומדים לרשות העובד ממשלמים שהם לא קופת גמל לקצבה כדוגמת מעסיק או קופה מרכזית

דוגמה להתקיימותם של שני התנאים והמעסיק סימן בחלק א.12: סעיף 1 – "אינו עולה", סעיף – "לא".

במקרה זה, העובד לא חייב למלא את חלק ב' ויראו כאילו העובד הגיש בקשה לרצף קצבה ביחס למענקי הפרישה שהועמדו לרשותו.

במקרה שהעובד לא מילא את חלק ב', יראו כאילו הגיש בקשה לרצף קצבה ביחס לסכומים שהועמדו לרשותו בקופת גמל לקצבה. משמעות בחירה זו היא השארת כספי הפיצויים בקופת הגמל לקצבה וזאת, על מנת לקבל גם מסכומים אלה קצבה גבוהה יותר בהגיע העובד לגיל פרישה.

היה והעובד לא ירצה לקבל קצבה מכספי הפיצויים ניתן לחזור מהבקשה לרצף קצבה בכל עת וזאת בהודעה לפקיד השומה באמצעות טופס 161ג.

בעת החזרה מרצף קצבה (משיכת הכספים), נשמרת לעובד הזכאות למימוש הפטור ממס בהתאם לסעיף 9(7א) לפקודה (יוסבר בהמשך). חזרה מרצף קצבה חלה על כל הסכומים בקופות שיועדו לרצף קצבה, ונצברו במהלך תקופת העבודה אצל אותו מעסיק. כלומר, לא ניתן לבצע חזרה מרצף קצבה רק על חלק מהסכום שיועד לרצף.

- אולי יעניין אותך גם...

מספר ימי חופשה לפי ותק

מספר ימי חופשה המספר המרבי של ימי החופשה בתשלום שלהם זכאים העובדים, נקבעים בהתאם לשנות הוותק (הקלנדריות) של העובדים אצל אותו מעסיק. מספר ימי החופשה לגבי

מקרים שבהם העובד נדרש במילוי חלק ב' בטופס 161

בהתקיימותם של אחת או יותר מהחלופות שלהלן על העובד לפרט בחלק ב' בטופס את בקשותיו ביחס למענקים שהועמדו לרשותו ובנוסף, נדרשות הצהרות, המשליכות על אירוע פרישתה.

א. כאשר המעסיק סימן בחלק א.12 – סעיף 1 "עולה". כלומר, סך הסכומים שהופקדו בקופות הגמל לקצבה עולה על התקרה ל"רצף קצבה ברירת מחדל".

או

ב. כאשר המעסיק סימן בחלק א.12 – סעיף 2 "כן". כלומר, עומדים לרשות העובד מענקים ממשלמים שאינם קופת גמל לקצבה,

או

ג. כשהעובד מעוניין בבקשה אחרת מרצף קצבה (כדוגמת בקשה למענק פטור, מענק חייב או רצף פיצויים – ראה הרחבה בהמשך).

שימו לב – גם כשסך הסכומים שהופקדו בקופות הגמל לקצבה עולה על התקרה ל"רצף קצבה ברירת מחדל", ניתן עדיין לבקש לייעד את הסכומים כאמור לרצף קצבה – אולם יש לעשות זאת באמצעות מילוי חלק ב'.

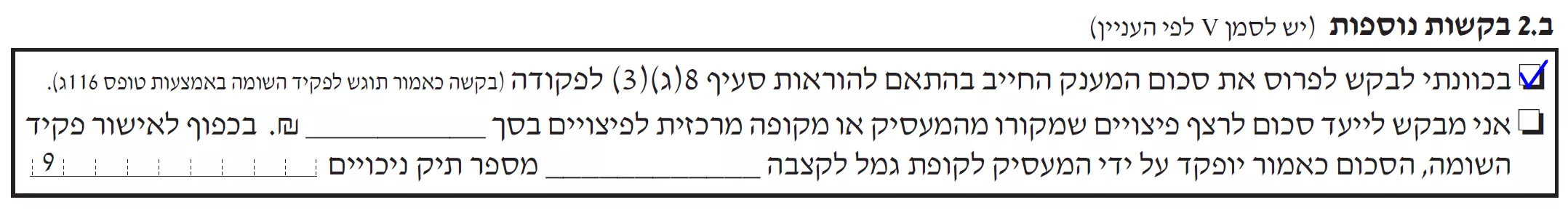

הפרטים שהעובד נדרש למלא בחלק ב.1

בחלק ב.1 נדרש העובד למלא את בקשותיו ביחס למענקי הפרישה שהועמדו לרשותו.

העובד נדרש למלא ביחס לכל אחד מהמשלמים בחלק א.9, את המפורט להלן:

- מספר שורה בחלק א.9

- מספר תיק הניכויים של המשלם

- הסכום הכולל – יש לציין את הסכום הכולל לרבות צבירה נוספת

- בעמודות הבאות יש לרשום את החלק מתוך הסכום הכולל אותו אתה מעונין ליעד לרצף לקצבה או ליעד לרצף פיצויים או לקבל כמענק פטור או לא לממש את הפטור, והכל בכפוף לסכום המרבי וכפי שיורחב בהמשך.

לתשומת לבך – בחלק א.13 – המעסיק יציין בעבור העובד נתוני עזר ביחס לסכום המרבי

בקשה למענק פרישה פטור ממס

סכום המענק פרישה הפטור ממס בהתאם לסעיף 9(7א)(א) לפקודה יחושב באופן הבא:

מענק פרישה פטור = שנות עבודה בפועל *הנמוך מבין:

- משכורת חודשית אחרונה מלאה * 150%

או - תקרת הפטור (נכון לשנת 2023) – 13,310 ₪

לתשומת לב: בחלק א.13 – המעסיק יציין בעבור העובד נתוני עזר, בין היתר, סכום המענק הפטור המרבי.

דוגמה א

משכורת 6,000 ₪

שנות עבודה בפועל 10 שנים

מענקי פרישה 110,000 ₪

מהו סכום המענק הפטור ממס בהתאם לסעיף 9(7א)(א) לפקודה ומהו סכום המענק החייב?

מענק פטור 90,000 = 10 * {(13,310, 150%* 6,000) min}

מענק חייב 20,000 = 90,000 – 110,000

דוגמה ב

משכורת 18,000 ₪

שנות עבודה בפועל 10 שנים

מענקי פרישה 200,000 ₪

מהו סכום המענק הפטור ממס בהתאם לסעיף 9(7א)(א) לפקודה ומהו סכום המענק החייב?

מענק פטור 133,100 = 10 * {(13,310, 150%* 18,000) min}

מענק חייב 67,900 = 133,100 – 200,000

דוגמה ג

משכורת 8,000 ₪

שנות עבודה בפועל 10 שנים

מענקי פרישה 100,000 ₪

מהו סכום המענק הפטור ממס בהתאם לסעיף 9(7א)(א) לפקודה ומהו סכום המענק החייב?

מענק פטור 120,000 = 10 * {(13,310, 150%* 8,000) min}

כל סכום המענק בסך 100,000 פטור ממס

האם כדאי למשוך את המענק פרישה בפטור ממס?

משיכת מרכיב הפיצויים מקופת הגמל לקצבה תקטין את החיסכון הפנסיוני ואת סכום הקצבה בהגיעך לגיל פרישה בכ- 40%. בנוסף, משיכת מענקי פרישה בפטור ממס עלולה לפגוע בפטור החודשי על הקצבה ממעסיק או מאת קופת גמל שיוענקו לעובד לאחר פרישתו לגמלאות.

בהגיעך לגיל פרישה קיימת זכאות לפטור ממס על הקצבה מאת המעסיק או מאת קופת גמל (נכון לשנת 2023 הפטור הינו בשיעור 52% מתקרת הקצבה המזכה 9,120 ₪), הבקשה לפטור על הקצבה תוגש לפקיד השומה באמצעות טופס 161ד וזאת, במועד המאוחר בין קבלת הקצבה או הגעתך לגיל פרישה. לתשומת לבך, מענקי פרישה שנמשכו בפטור ממס וביחס ל- 32 שנות עבודה שקדמו להגעה לגיל פרישה פוגעים בפטור החודשי על הקצבה.

מענק פרישה חייב במס

המענק החייב במס הוא החלק העולה על הסכום המענק הפטור בהתאם לסעיף 9(7א)(א) לפקודה, ההכנסה מהחלק החייב מהווה הכנסה מיגיעה אישית, בדומה להכנסות ממשכורת.

ככלל, החלק החייב במס חייב בהתאם למס החל על הכנסות העובד, במועד בו הכספים הועמדו לרשותו.

אולם, קיימת אפשרות לפרוס את חלק המענק החייב בהתאם להוראות סעיף 8(ג)3) לפקודה (ראה "פריסת מענק").

רצף פיצויים

משמעות בחירה זו היא דחיית אירוע המס בגין הפרישה ממעסיק זה למועד הפרישה מהמעסיק הבא. עובד יכול לייעד סכומים לרצף פיצויים עד לגובה "תקרת רצף פיצויים" בהתאם לסעיף 9(7א)(א)(4) לפקודה.

תקרת רצף פיצויים – חבות הפיצויים בהתאם לחוק פיצויי פיטורים, בתוספת מכפלת 4 פעמים השכר הממוצע במשק בשנות הוותק של העובד הפורש (להלן: "תקרת רצף פיצויים"). (יובהר כי תקרת רצף הפיצויים כוללת גם את הסכום לרצף קצבה שהופקד בקופת גמל ויועד לרצף קצבה).

להלן דוגמה ל"תקרת רצף פיצויים":

| משכורת חבות פיצויים | ותק | השכר הממוצע במשק | מרכיב הפיצויים בקופת גמל לקצבה | מענק פרישה "מוגדל" מהמעסיק |

| 18,000 | 10 | 11,730 לשנה | 150,000 | 600,000 |

חבות הפיצויים בהתאם לחוק פיצוי פיטורים 180,000 = 10 * 18,000

בתוספת – 4 פעמים שכר ממוצע במשק לכל שנת ותק 469,200 = 10 * 4 * 11,730

סה"כ 649,200

סה"כ עומד לעובד מענק פרישה בסך 750,000 ₪.

באפשרות העובד לדחות את אירוע עד סכום תקרת רצף פיצויים בסך 649,200 ₪. כלומר, סכום מענק הפרישה העולה על סכום תקרת הרצף חייב במס בהתאם להכנסות הפורש בשנת הפרישה. יובהר, העובד אנו זכאי לפטור או לפריסה ביחס לסכום העולה על התקרה לרצף פיצויים.

בחירה באפשרות זו יכולה להתאים בין היתר, למצבים שלהלן:

- העובד מעוניין בשמירת רציפות שנות הוותק הן ביחס למענק הפטור והן ביחס לזכאות לשנות הפריסה קדימה (ראה "פריסת מענק").

- כאשר העובד קיבל מענקים מעל חבות הפיצויים או על שכר העולה על תקרת הפטור בהתאם לסעיף 9(7א)(א) לפקודה והוא מעוניין לדחות את אירוע המס תוך דחיית קבלת מענקי הפרישה.

לתשומת ליבך, דגשים בבחירה באפשרות זו:

- במועד פרישתך ממעסיק זה, אינך זכאי למשוך חלק ממענק הפרישה בפטור ממס בהתאם לסעיף 9(7א) לפקודה.

- בנוסף, עליך למצוא תוך שנה ממועד פרישתך מעסיק חדש שיפקיד עבורך כספים למרכיב הפיצויים בקופת גמל לקצבה. היה ולא מצאת מעסיק חדש בתוך פרק הזמן האמור, עליך לדווח על כך לפקיד השומה על מנת שיינתנו הוראות מתאימות לקופת הגמל, וזאת תוך 13 חודשים מיום פרישתך ממעסיק זה.

- הנך רשאי לחזור מבקשתך לרצף פיצויים בתוך שנתיים מיום הפרישה ובלבד, שהתקיימו לגביך תנאים 1 ו-2 המפורטים לעיל וזאת בהודעה לפקיד השומה באמצעות טופס 161ג.

- בקשה לחזרה מרצף פיצויים גוררת אחריה "חזרה מרצף" של כל הסכומים לגביהם נתבקש רצף, לרבות סכומים שיועדו לרצף פיצויים ממעסיקים קודמים.

- חזרה מרצף פיצויים לאחר שנתיים מיום הפרישה ושלא במסגרת פרישה ממעסיק חדש, תשלול את הזכאות למענק פטור בהתאם לסעיף 9(7א) לפקודה

חלק א.10 – "סה"כ התשלומים שחויבו במס לרבות רווחים למועד הפרישה"

היה והמעסיק סימן בחלק א.10 שהעובד לא חויב במס – אין למלא את הפרטים בשורה זו.

היה והמעסיק סימן בחלק א.10 שהעובד חויב במס – יש למלא את הפרטים בשורה זו, על העובד לציין את סה"כ חלק א.10.

שורה זו מתייחסת להפקדות לרכיב הפיצויים בקופת גמל לקצבה, שחויבו במס במועד ההפקדה ושדווחו על ידי המעסיקים כ"תשלומים פטורים", הפקדות שחויבו במס לרבות רווחים למועד הפרישה ניתנים למשיכה באמצעות פניה ישירה לקופת הגמל החל ממועד הפרישה וקופת הגמל לא תנכה מס בעת משיכת ההפקדות אלה. עם זאת, רווחים שמקורם בהפקדות כאמור חייבים במס ולגביהם קופת הגמל תנכה מס בשיעור האמור בסעיף 125ג(ג) לפקודה (נכון לשנת 2023 – 15%). לחלופין, במועד הזכאות לקצבה באפשרותך לקבל קצבה שמקורה ב"תשלומים פטורים". סכום הקצבה שמקורה מהתשלומים הפטורים והרווחים שנצברו בגינם, יחשב כקצבה פטורה ממס.

חלק א.11 – "הסכום הכולל שעל בסיסו חושבה הקצבה טרם הפרישה"

השורה רלוונטית רק במקרה בו העובד החל לקבל קצבה מקופת גמל שמקורה מכספי פיצויים וזאת, טרם פרישתו מהמעסיק, על העובד למלא את סכום הסה"כ המופיע בחלק א.11.

סכום כספי הפיצויים שעל בסיסו חושבה הקצבה מהווה חלק ממענק הפרישה ויחשב כסכום שיועד לקצבה.

חלק ב.2 – בקשות נוספות

בחלק זה באפשרות העובד לבקש לפרוס את המענק החייב במס או לייעד סכום לרצף פיצויים שמקורו מהמעסיק או מקופה מרכזית.

פריסת המענק פרישה החייב בהתאם להוראות סעיף 8(ג) (3) לפקודה

הסעיף והוראות המנהל מאפשרים לפרוס את המענק החייב לשנים קדימה או אחורה. כלומר, לראות במענקים כאילו שולמו בשנות הפריסה.

היתרונות בבקשה לפריסה

פריסת המענק החייב לשנים קדימה או אחורה ייתכן ותוביל להקטנת חבות המס. רואים במענק כאילו הוא התקבל על פני מספר שנים וזאת במקום למסות את המענק החייב במלואו בשנה בה המענק הועמד לרשותך.

פריסה קדימה כדאי לבקש, בין היתר, במקרים בהם ההכנסות הצפויות בשנות הפריסה צפויות לרדת או שקיימת ירידה בשיעורי המס.

פריסה אחורה כדאי לבקש, בין היתר, במקרים בהם ההכנסות הצפויות גדולות מהכנסות בשנים קודמות או ששיעורי המס בשנים קודמות נמוכים משיעורי המס בשנת הפרישה.

מספר השנים שניתן לפרוס את המענק קדימה/אחורה

את החלק החייב של מענק פרישה ניתן לפרוס לשנים אחורה או לשנים קדימה, כמפורט להלן:

פריסה אחורה – תתאפשר בחלקים שנתיים שווים על פני תקופת שנות העבודה שבגינן משולם המענק, אך לא יותר משש שנות מס המסתיימות בשנה שבה התקבל מענק הפרישה.

פריסה קדימה – על כל ארבע שנות עבודה תאושר שנת פריסה אחת. סך שנות הפריסה לא יעלה על שש שנות מס. במקרים בהם מספר שנות העבודה אינו עולה על שש שנים לא תאושר פריסה קדימה. במקרים בהם התוצאה של מספר שנות הפריסה המתקבלת אינה מספר שלם, תוצאה עשרונית השווה או העולה על חצי, תעוגל כלפי מעלה. אחרת, יש לעגל את התוצאה כלפי מטה. ככלל, שנת הפריסה הראשונה תהיה שנת הפרישה.

אולם, עובד שתאריך פרישתו מהעבודה היה במהלך הרבעון האחרון של השנה ולבקשתו, ניתן יהיה לקבוע את השנה הראשונה שלאחר הפרישה כשנה ראשונה לפריסת מענק הפרישה החייב וזאת מבלי לפגוע במספר שנות הפריסה להן הוא זכאי. כמו כן, גם עובד בפרישתו קדמה לרבעון האחרון יכול לבקש לדחות את שנת הפריסה הראשונה אך במקביל, תופחת לו שנה אחת משנות הפריסה להן הוא זכאי. בפריסת ההכנסות לשנים הבאות חלה חובת הגשת דוחות שנתיים בכל אחת משנות הפריסה ובשנת הפרישה. ראה הרחבה בחוזר מס הכנסה 2/2022 בנושא: פריסת הכנסות

אופן הגשת הבקשה לפריסת המענק החייב

בקשה לפריסת המענק החייב תוגש לפקיד השומה באמצעות טופס 106ג, את הטופס ניתן להוריד באתר רשות המיסים. יש לצרף לבקשה טופס 161.

יש למלא את חלק ב כל חלקיו. כמו כן, בחלק ב.2 עליך לסמן שבכוונתך לבקש לפרוס את המענק החייב בהתאם להוראות סעיף 8(ג)(3) לפקודה.

להלן דוגמה:

יעוד סכומים ברצף פיצויים שמקורם מהמעסיק או מקופה מרכזית

חלק ב.3 – הצהרת העובד

- הצהרה ראשונה – על העובד לסמן ב-V כאשר במהלך תקופת עבודתו אצל המעסיק ממנו פרש, לא קיבל ממעסיקים אחרים מענקי פרישה פטורים ממס בהתאם לסעיף 9(7א) לפקודה.

- הצהרה שנייה – על העובד לסמן ב-V כאשר לא הגיש בקשה לרצף פיצויים בגין אירועי פרישה ממעסיקים אחרים.

- הצהרה שלישית – על העובד לסמן ב-V כאשר העובד טרם הגיע לגיל הזכאות לקצבת גמלאות או שטרם הוגשה לפקיד השומה בקשה לפטור על הקצבה המזכה (מקופת גמל או ממעסיק) באמצעות קיבוע זכויות באמצעות טופס 161ד.

לאחר מילוי חלק ב'-מה העובד נדרש לעשות?

לאחר מילוי חלק ב', על העובד להעביר את הטופס חזרה למעסיק.

רשות המיסים הסמיכה את המעסיק לתת הנחיות לקופות הגמל, בהתאם לבקשות העובד שפורטו על ידי העובד בחלק ב.1. וזאת, בהתקיימותם של תנאים שפורטו בחלק ג' בטופס 161. לאחר מילוי חלק ג׳ חובה על המעסיק למסור את הטופס לפקיד השומה ולעובד.

- במקרים בהם התקיימו התנאים הנ"ל: המעסיק ייתן הנחיות לקופות הגמל בחלק ג.1 וימסור את הטופס לעובד ולפקיד השומה. באחריות העובד למסור טופס זה לקופות הגמל.

- במקרים בהם לא התקיימו התנאים הנ"ל: על המעסיק לציין איזה מהתנאים לא התקיימו והנחיות יינתנו על ידי פקיד השומה.

אישור ובחינת בקשת העובד על ידי פקיד השומה

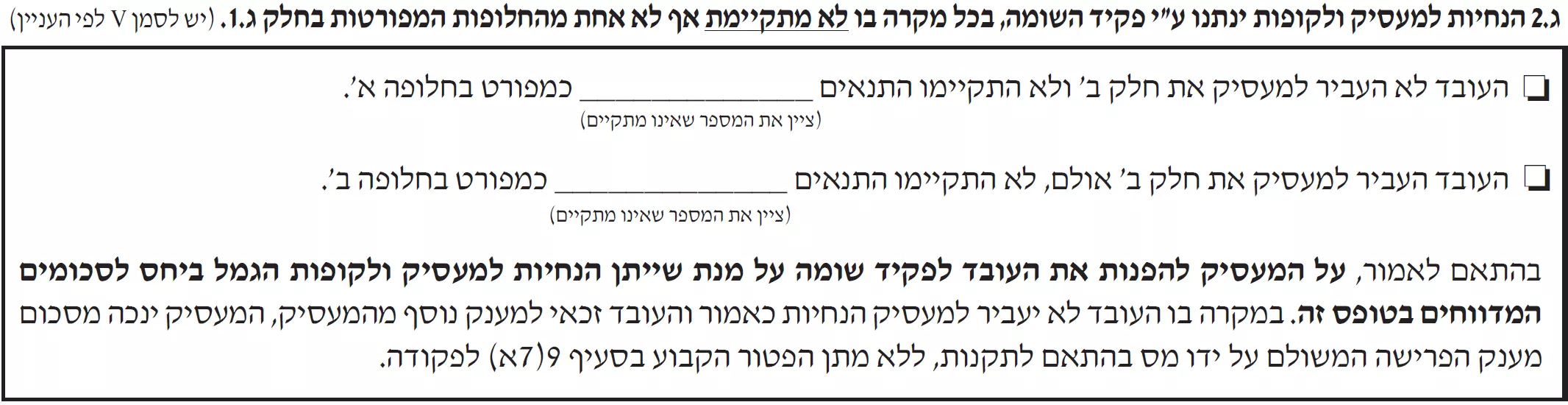

אישור ובחינת בקשת העובד יעשה על ידי פקיד השומה במקרה בו המעסיק ציין בחלק ג.2 כי לא התקיימו התנאים המפורטים בחלופה א' או בחלופה ב', (על המעסיק לציין את מספר התנאי שאינו מתקיים).

להלן חלק ג.2:

אופן הגשת הבקשה לפקיד השומה – את הבקשה יש להגיש לפקיד השומה השייך לאזור מגוריו של העובד או לפקיד השומה בו מתנהל תיקו, לפי העניין.

הבקשה תוגש לפקיד השומה באמצעות אחת מהחלופות שלהלן:

לבקשה יש לצרף את המסמכים שלהלן:

- טופס 161 מלא על כל חלקיו בדגש על חלק ג'.

- תלושי שכר אחרונים מהמעסיק ממנו פרשת.

- אישור יתרה עדכני מקופ"ג, היה וחלפו יותר משלושה חודשים ממועד הפרישה.

- מסמכים נוספים ידרשו בהתאם לצורך.